科创板是创新药企牵手资本的首选吗?

估值是最大的“拦路虎”么?

谁是行业的新靶向?

投资人如何把握科创板的“黄金时代”?

本期《公司与行业》洞察生物医药企业如何闯关科创板。

临近科创板“开闸”,冲刺科创板的生物医药企业数量不断增加。

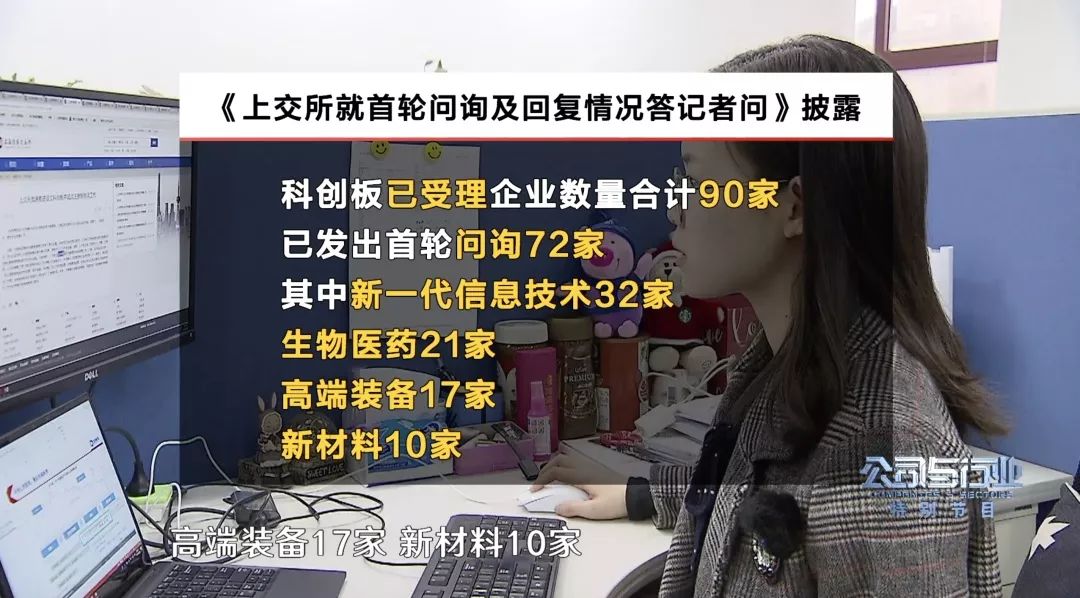

4月23日,在《上交所就首轮问询及回复情况答记者问》中披露,科创板已受理企业数量合计90家,已发出首轮问询72家,其中新一代信息技术32家,生物医药21家,高端装备17家,新材料10家。

股权架构关联路径选择

面对科创板、港股的红利新政,以及新三板挂牌公司转投科创板和“三+H”通道的开启,创新药药企在资本路径的选择上有哪些“顾虑”? “炙手可热”的科创板是否会成为创新药企的资本路径首选?

仁会生物董事长桑会庆向第一财经表示,“对于市值不大、融资规模也不很大的一些初创型的企业来说,如果不是纯粹的从一级市场上融资的情况,去新三板是一个比较好的选择;但到了一些研发阶段,港股对生物医药行业的宽容度要比科创板目前的情况要好很多。不过,到了商业化阶段,三期已经完成或者这个产品已经有很好的市场前景,并且已经开始销售,科创板是比较好的资本选择。”

同样,璟泓科技董事长王健斌认为,差异化安排是科创板的推出的重要意义。他认为,就中国国内现有的高科技的生物医药企业来说,科创板是最具机会的资本路径;因为科创板给了这些创新药企很多包容性,尤其很多成长型的创新药企在走IPO的道路中,可能出现很多指标不一定达到的情况。

“实际上,就研发周期来说,从一期临床、二期临床、三期临床,二期临床的失败率是最高的,所以,二期临床阶段的药物的风险还是非常大的”,泽生科技常务副总经理蒋正刚向第一财经如是表示,“就自身而言,我们未来即使是先在科创板上市,我们还是会考虑再去发行H股的,因为我们会涉及到要动用大量的在海外的资金。”

在资本方的普华资本合伙人沈琴华看来,股权架构关联着资本路径的选择。“不同的架构,可能他的资本市场的路径也会不一样。原本是人民币架构的,可能更适合科创板;如果原来是VIE架构或者是境外资本市场架构的,那可能登陆港股、纳斯达克会更容易一些。”

科创板五大上市标准:创新药二期临床效果是试金石

根据科创板定位,上交所明确,发行人的招股说明书和保荐人的上市保荐书应当明确说明所选择的五大具体上市标准,发行人申请股票首次发行上市的,应当至少符合五项上市标准中的一项。

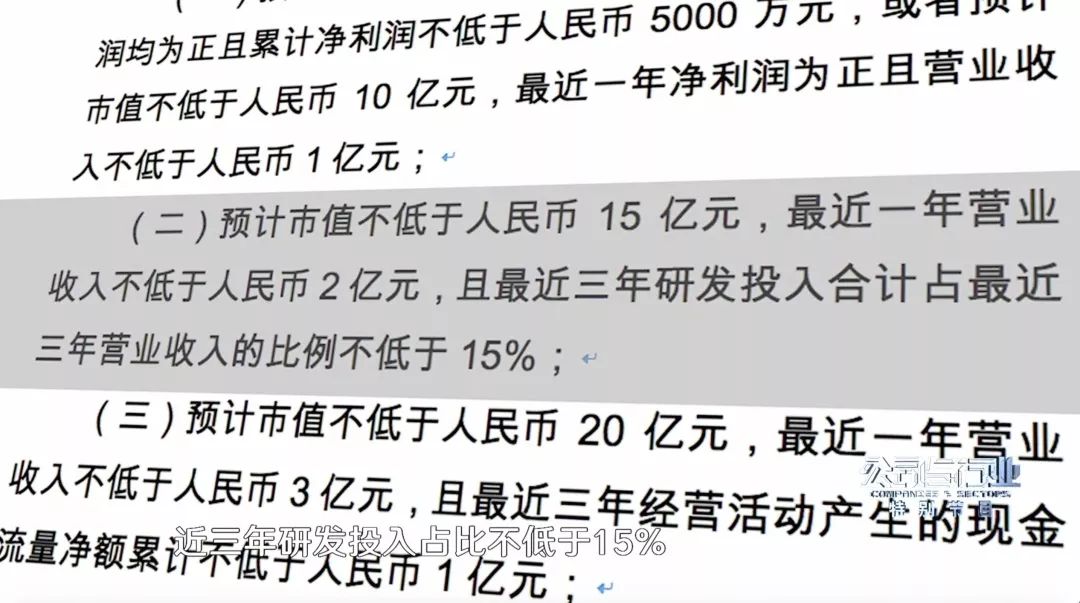

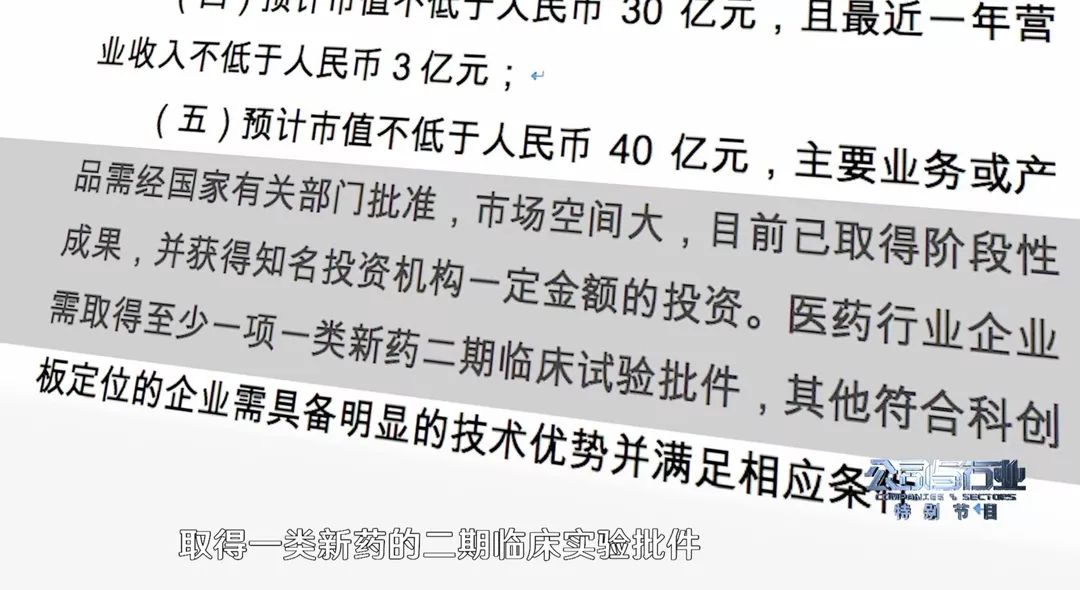

其中,标准二要求公司近三年研发投入占比不低于15%,标准五要求取得一类新药的二期临床实验批件。

那么,每个标准目前近乎对应的是药企的哪个阶段?企业和资本如何解读研发占比和二期临床实验批件背后深意?保荐机构和企业如何匹配好上市标准和长期盈利要求之间的对应关系?

光大证券投行产业客户部总经理孙蓓表示,“符合这个标准的应该是在制药和器械这两大板块。就中药、化药、生物药的关注度来看,关注中药现处于观望政策的状态,而创新药和生物药到了一定的阶段,肯定是符合科创板的要求;就器械方面来看,主要关注的一是高价值的一些器械,如高端的设备,二是具高价值、现主要依赖进口的医用耗材方面,三是在诊断IVD(体外诊断),如基因测序、基因工程、基因检测等。”

同时,“第一个标准跟创业板很像、很接近,那么,第一个标准的这一类企业通常是已经形成了一定的销售和一定的规模;对这类企业来说,可能有很多的费用会用于做市场的推广等方面,所以可能研发费用不一定能达到15%这个标准。”孙蓓认为,“然而,像三、四、五标准基本上对利润没有要求,但对收入有一定的要求、又要求是研发型的企业上到科创板,由此,在高市值的要求下,这类企业的研发费用占比只有比15%高;介于两者之间的,可能是已经开始形成一些收入,同时又要明确这个企业未来,包括现在对于研发这块的一个投入,在这其中,研发费用相对是一个比较好量化的指标,而二期临床批件则是比较阶段性的一个成果。”

从研发周期角度切入,对于科创板的五大上市标准,普华资本合伙人沈琴华认为,“按照现在科创板的上市第五套标准,等于市值40亿元,它针对生物科技板块提到生物医药,这应该有别于其他行业的特殊的要求,这意味着药企的创新药要处于临床二期。那么,对生物医药公司来说,这已经进入到研发阶段的偏后期阶段。”

同时,光大证券研究所医药行业首席分析师林小伟向第一财经表示,“‘近三年研发投入占比不低于15%’这个要求,是典型支持对研发投入比较大的公司,但是,一般创新型公司的研发投入肯定是能达到这个要求,这明显是支持前期有很好的项目、每年的研发投入占较大比重的公司;这样会加速这些创新产品上临床进度、推进上市的进度。医药行业具有高投入,高风险,当然也有高回报的特性。我们认为,交易所这么规定,更多的是确保有一定的保护投资者的成分在里面。因为到了临床二期,这个药或者这个产品到后面上市的成功概率相对会更大;另外,创新药企到临床二期阶段的估值相对也达到较高的水平,通常能达到交易所的要求;我认为,最重要的一个出发点是保护我们的投资者,提高一定的确定性。”

现金流折现法或是最好的估值方法

近年来,医药投资领域呈现出两大现象,一级市场创新药估值走高,二级市场股价探底,包括多家高估值药企赴港股上市后遭破发。一级市场市场和二级市场对创新药企的估值看似偏离。

而任何一个创新药在上市销售后,往往伴随业绩和利润的大幅爆发,估值也“水涨船高”;在新药研发持续亏损的阶段,仅用 PE(市盈率)或者 PEG (市盈率相对盈利增长比率)去估值创新药企或许行不通。

那么,创新药药企在科创板的估值是偏高,还是偏低?投资机构如何科学估值科创板下的医药企业,重研发还是重技术?

对此,普华资本合伙人沈琴华认为一级市场存在一定的估值泡沫,但也是正常的现象,因为有诸多的利好因素在推动整个板块的前行,由此,资金进入的会比较多,所以也助推了估值的上升。

然而,作为创新企业的泽生科技常务副总经理蒋正刚坦言,“实际上,很多时候考虑的价格可能会偏离价值。现在,大量的企业其实是做仿创的创新,可能把国外已经有的靶点再来做一些创新,对基础研究要求会低、对开发能力和速度的要求非常高;本身是做原创新药的企业,相对地更重要是在研究能力,以及在进入临床阶段对外部的资源的依赖。毕竟众多政策在推动,资本也愿意以更加高的议价来获得企业的股权。”

值得注意的是,“一级市场和二级市场里的创新药企本身不是同一类型的企业;二级市场中的创新药企更多是做传统的药,会受到政策方面的限制,而一级市场中的更多是创新型药企;所以,相对来说,可能投资人会更愿意给一些更高的估值。此外,相对而言,企业在发行的时候,资本和企业对估值更加理性,不会过分的追求在上市那一刻要多高的估值,还是从长期长远的资本市场形象维护,或者市值维护的角度来更加合理的定价发行。”

当然,对于创新药企的估值方法和估值体系,资本和券商有自己的评估方式。

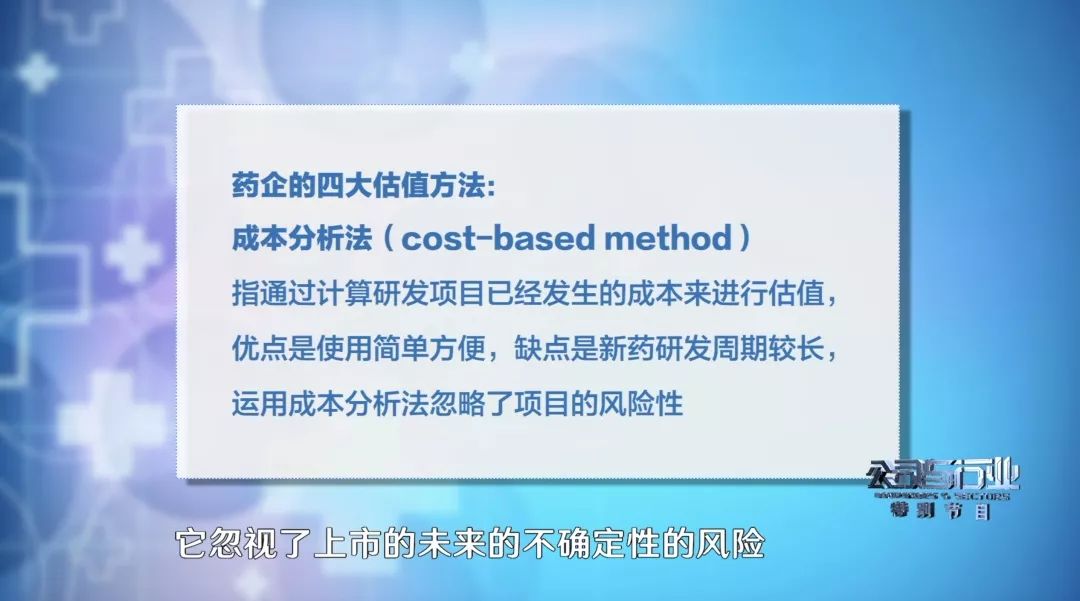

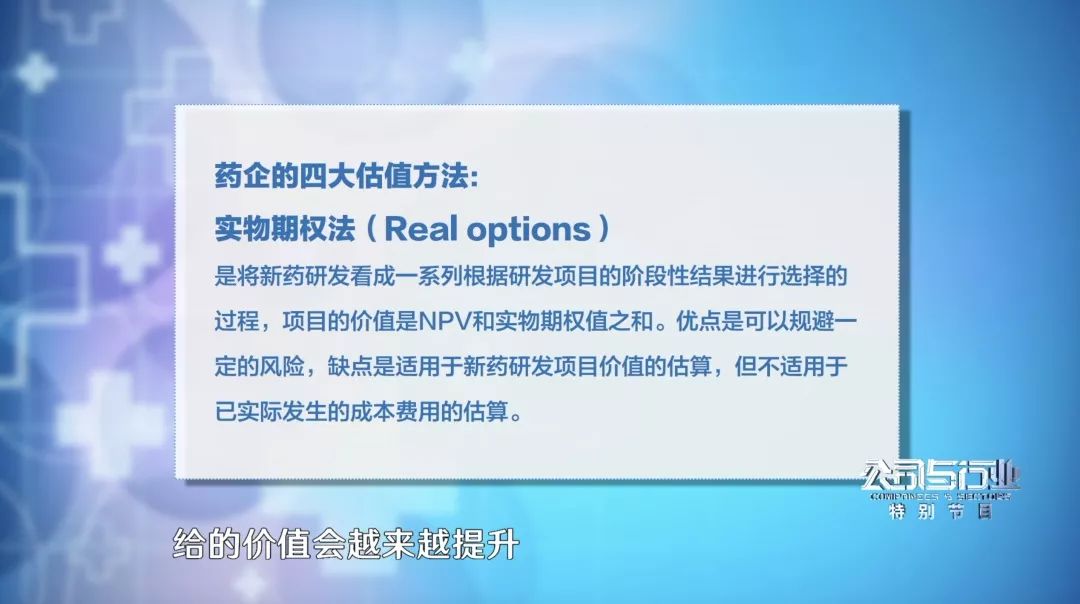

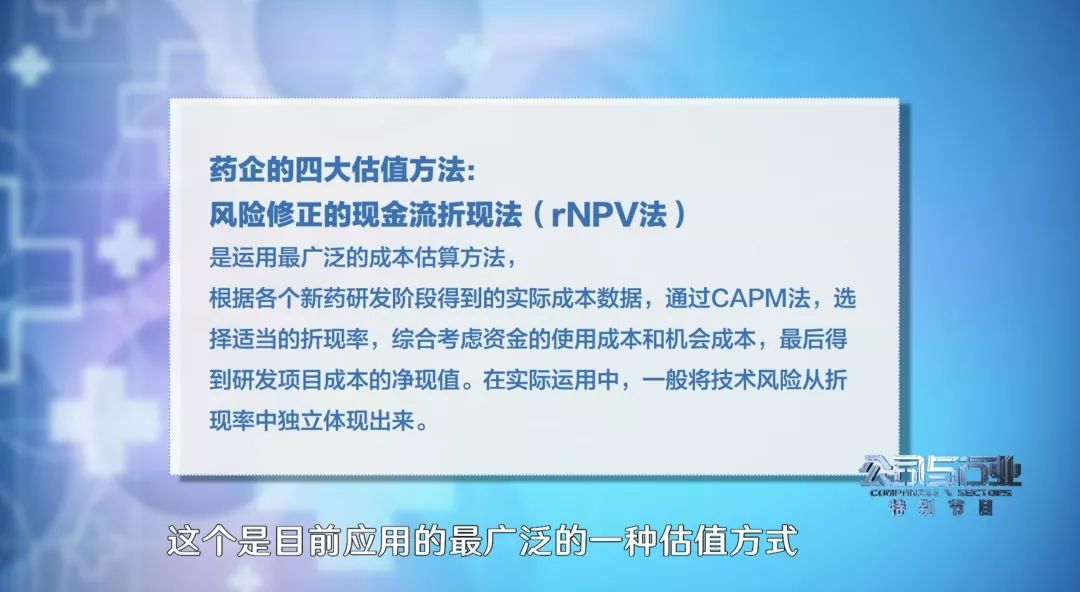

光大证券研究所医药行业首席分析师林小伟向第一财经分享了四大估值方法,分别是成本分析法、市场分析法、实物期权法和现金流折现法。

其中,“风险修正后的现金流折现法(rNPV),是目前应用最广泛的一种估值方式”,林小伟如是向第一财经指出,“根据这个药的未来上市之后,在未来的销售能力,销售的峰值逐步往回折现,资本方给出一定的折现率来去算这个药的净现值是多少。”

此外,林小伟指出,“当企业已经有产品上市、并开始形成销售时,可以结合“PEG估值+rNPV(风险修正的现金流折现),这两个结合起来给企业估值可能会更加合理一点。对于有收入的企业来说,这种PEG再加rNPV(风险修正的现金流折现),如果单纯只是一个研发型的公司,运用rNPV(风险修正的现金流折现)评估相对会合适,或者是rNPV(风险修正的现金流折现)再加一个期权估值法,那这样可能会更加合适。”

无独有偶,仁会生物董事长桑会庆也向第一财经表示了类似的观点,“估值是慢慢形成的,现在国内的估值是以23倍发行,IPO这个环节给估值的很少;最终,我觉得核心的表现是在现金流量表,即通过DCF(现金流折现模型)表去预测。”

光大林小伟:个人投资者最根本聚焦点应在临床价值

4月16日晚间,科创板“跟投”制度确认。上交所发布的《科创板股票发行与承销业务指引》明确,保荐机构跟投比例为2%-5%,锁定期两年,跟投主体为另类投资子公司。

那么,受到科创板的利好驱动,资本对生物医药领域的投资逻辑发生了哪些变化?更侧重企业哪些发展空间?投资机构和普通的自然投资人如何规避未盈利和临床三期效果不确定等可能产生的风险?

在光大证券研究所医药行业首席分析师林小伟看来,投资科创板上创新药企有三大关注细分领域:一个是创新药,例如近几年涌现的单抗;第二个是比较偏创新性的医疗器械产品,比如大型的高端设备、创新的医疗器械的产品;第三个是一些前沿的医疗技术,或者是前沿疗法,比如细胞治疗、基因治疗,我觉得这些未来可能成为科创板上市的一个重点领域。

而对于关注指标,林小伟分析道,“对于现有创新药产品来说,可能更关注的是这个产品的临床疗效和后续的商业化能力,但是对于一个综合的企业来说,其实还是要看这个企业后续持续的一个研发。”

此外,对于个人投资而言,林小伟认为,“可以关注这个产品到底是聚焦在哪一个领域:首先看这个产品对应的聚焦的治疗的领域的一个大小;第二个要去看这个药在跟现有的级别里面的药临床对比效果到底怎么样,同时,还要关注这个企业的管理团队综合的素质、药品的后续销售能力等要素,需要要进行综合评估。其中,最根本的还是要聚焦这个产品的核心治疗的临床价值。”